# "トランプ相場"に終止符:市場が債務リスクをどのように評価するかを解析今週、暗号通貨市場は大きな揺れを経験し、価格の動きはM字型の形を示しています。1月20日の就任日が近づくにつれて、資本市場はトランプの当選後の機会とリスクを天秤にかけ始めており、3ヶ月間続いた感情主導の「トランプ相場」は正式に幕を閉じることを示しています。現在の鍵は、多くの情報から市場の短期的な駆け引きの焦点を抽出し、冷静に相場の方向を判断することです。非金融専門の愛好者として、筆者は個人的な観察の論理を共有し、読者に何らかのインスピレーションを与えたいと思います。全体的に見て、筆者は暗号市場を含む高成長型リスク資産が短期的に引き続き圧力を受けると考えています。主な理由は、アメリカ国債市場の期間プレミアムが拡大し、中長期金利が上昇することで、この種の資産に悪影響を与えているからです。この現象の根本的な原因は、市場がアメリカの潜在的な債務危機に対して価格を設定していることにあります。## マクロ経済指標は強いまま、インフレ期待は明らかな悪化が見られない短期的な価格の低迷要因を分析するために、先週は複数の重要なマクロ指標が発表されました。まずは、アメリカの経済成長に関連するデータで、ISM製造業および非製造業の購買担当者指数はともに上昇を続けています。経済成長の先行指標として、これは短期的にアメリカ経済の見通しが比較的楽観的であることを示唆しています。雇用市場に関して、非農業部門の雇用者数は先月の21.2万人から25.6万人に増加し、予想を大きく上回りました。失業率は4.2%から4.1%に低下しました。JOLTSの職務空きは80.9万件に大幅に増加しました。新規失業保険申請者数は継続的に減少しており、1月の雇用市場のパフォーマンスが良好であることが期待されています。これらのデータは、アメリカの雇用市場が強固であり、ソフトランディングがほぼ確定していることを示しています。インフレの動向について、12月のCPIがまだ発表されていないため、米国ミシガン大学の1年インフレ予想を参考にします。この指標は11月よりやや上昇し、2.8%となりましたが、予想を下回り、依然として2-3%の合理的な範囲内です。インフレ連動債TIPSの利回りの変動を見ると、市場はインフレに対して過度の懸念を抱いていないようです。以上を踏まえると、マクロの観点から見て、アメリカ経済には明らかな問題は見られません。次に、高成長企業の時価総額の下落を引き起こす核心的な理由について探ります。! 【「トランプ・クォート」の開会式が正式終了:タームプレミアム上昇の観点から見た「債務危機」の市場価格はどうなっているのか? ](https://img-cdn.gateio.im/social/moments-f6eacdbc7a1fb36e76a19f172ade8ec9)## 米国債の中長期金利が持続的に上昇し、期限プレミアムの上昇が市場の債務危機に対する価格付けを反映している米国債利回り曲線は、過去1週間で長期金利が引き続き上昇していることを示しています。10年物国債を例に挙げると、約20ベーシスポイント上昇し、米国債の熊市がさらに深刻化しています。国債利回りの上昇は、ブルーチップ株やバリュー株よりも成長株に対する圧力が大きく、その主な理由は以下の通りです:1. 高成長企業への影響: - 資金調達コストの上昇 - バリュエーションが圧迫されている - 市場の好みの変化 - 資本支出が制限されている2. 安定した企業への影響: - 影響は比較的穏やかです - 債務返済圧力の高まり - 配当の魅力低下 - インフレーション伝導効果国債の遠端金利の上昇は、暗号通貨などのテクノロジー企業の時価総額に特に明らかな影響を与えています。重要なのは、利下げの背景の中で、国債の遠端金利が上昇した核心的な理由を特定することです。国債名目利率計算モデルは次のとおりです:I = r + π + RPここで、Iは国債名目利率、rは実質利率、πはインフレ期待、RPは期間プレミアムを示します。実質利率は債券の実際のリターンを反映し、市場のリスク嗜好やリスク補償の影響を受けません。πは通常、CPIまたはTIPSの利回りを通じて観察されます。期間プレミアムRPは投資家の金利リスクに対する補償を反映しています。前文分析表明、短期内アメリカ経済は堅調に発展しており、インフレ期待に明らかな上昇は見られません。したがって、実質金利とインフレ期待は名目金利上昇を促す主要な要因ではなく、問題は期間プレミアムに焦点を当てています。! 【「トランプ・クォート」の開会式が正式終了:タームプレミアム上昇の観点から見た「債務危機」の市場価格はどうなっているのか? ](https://img-cdn.gateio.im/social/moments-de7acae98215dccc1d0ea2338175554f)期限プレミアムを観察するために、私たちは二つの指標を選択しました:ACMモデルによって推定されたアメリカ国債の期限プレミアムレベルと、メリルリンチ米国債オプションのボラティリティ(MOVE指標)です。データは、10年物国債の期限プレミアムが明らかに上昇しており、これはアメリカ国債の利回りが上昇する主要な要因であることを示しています。最近のMOVE指標は大きな変動がなく、市場は短期金利の変動リスクに対して鈍感であり、連邦準備制度の潜在的な政策変更に対して明確なリスクプライシングを行っていません。期限プレミアムが持続的に上昇しており、これは中長期的なアメリカ経済の発展に対する市場の懸念を反映しており、主に財政赤字の問題に集中しています。したがって、市場はトランプ政権の発足後に起こる可能性のある債務危機リスクを織り込んでいます。! 【「トランプ・クォート」の開会式が正式終了:タームプレミアム上昇の観点から見た「債務危機」の市場価格はどうなっているのか? ](https://img-cdn.gateio.im/social/moments-554cf0ab1ce4cba8fd94d47fc0240820)今後しばらくの間、政治情報や利害関係者の見解が債務リスクに与える影響に注目することは、リスク資産市場の動向を判断するのに役立ちます。例えば、トランプ氏がアメリカの国家経済緊急事態への移行を検討していると主張していることは、関税政策に影響を与える可能性がありますが、財政収入には正の効果があるため、影響はそれほど大きくないかもしれません。それに対して、減税法案の推進や政府支出の削減の方が注目すべき重要な争点です。! 【「トランプ・クォート」の開会式が正式終了:タームプレミアム上昇の観点から見た「債務危機」の市場価格はどうなっているのか? ](https://img-cdn.gateio.im/social/moments-17df5a179b1cda58a37c9a5b92ef33df)

暗号資産市場M頭震動 米国債の期限プレミアム上昇は債務危機への懸念を反映している可能性がある

"トランプ相場"に終止符:市場が債務リスクをどのように評価するかを解析

今週、暗号通貨市場は大きな揺れを経験し、価格の動きはM字型の形を示しています。1月20日の就任日が近づくにつれて、資本市場はトランプの当選後の機会とリスクを天秤にかけ始めており、3ヶ月間続いた感情主導の「トランプ相場」は正式に幕を閉じることを示しています。現在の鍵は、多くの情報から市場の短期的な駆け引きの焦点を抽出し、冷静に相場の方向を判断することです。非金融専門の愛好者として、筆者は個人的な観察の論理を共有し、読者に何らかのインスピレーションを与えたいと思います。

全体的に見て、筆者は暗号市場を含む高成長型リスク資産が短期的に引き続き圧力を受けると考えています。主な理由は、アメリカ国債市場の期間プレミアムが拡大し、中長期金利が上昇することで、この種の資産に悪影響を与えているからです。この現象の根本的な原因は、市場がアメリカの潜在的な債務危機に対して価格を設定していることにあります。

マクロ経済指標は強いまま、インフレ期待は明らかな悪化が見られない

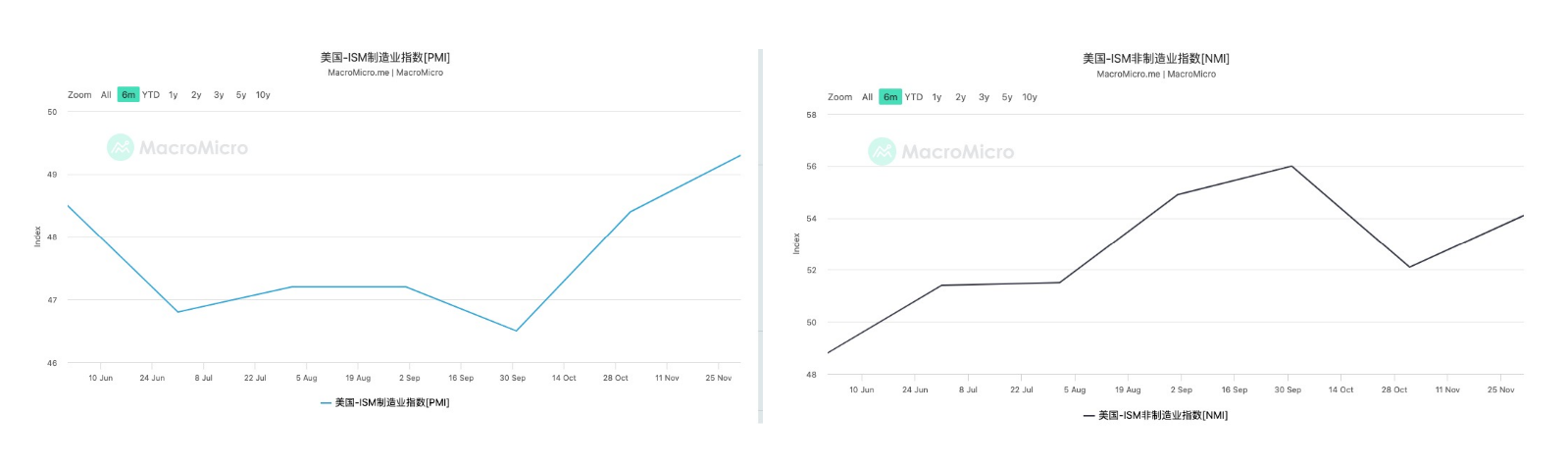

短期的な価格の低迷要因を分析するために、先週は複数の重要なマクロ指標が発表されました。まずは、アメリカの経済成長に関連するデータで、ISM製造業および非製造業の購買担当者指数はともに上昇を続けています。経済成長の先行指標として、これは短期的にアメリカ経済の見通しが比較的楽観的であることを示唆しています。

雇用市場に関して、非農業部門の雇用者数は先月の21.2万人から25.6万人に増加し、予想を大きく上回りました。失業率は4.2%から4.1%に低下しました。JOLTSの職務空きは80.9万件に大幅に増加しました。新規失業保険申請者数は継続的に減少しており、1月の雇用市場のパフォーマンスが良好であることが期待されています。これらのデータは、アメリカの雇用市場が強固であり、ソフトランディングがほぼ確定していることを示しています。

インフレの動向について、12月のCPIがまだ発表されていないため、米国ミシガン大学の1年インフレ予想を参考にします。この指標は11月よりやや上昇し、2.8%となりましたが、予想を下回り、依然として2-3%の合理的な範囲内です。インフレ連動債TIPSの利回りの変動を見ると、市場はインフレに対して過度の懸念を抱いていないようです。

以上を踏まえると、マクロの観点から見て、アメリカ経済には明らかな問題は見られません。次に、高成長企業の時価総額の下落を引き起こす核心的な理由について探ります。

! 【「トランプ・クォート」の開会式が正式終了:タームプレミアム上昇の観点から見た「債務危機」の市場価格はどうなっているのか? ](https://img-cdn.gateio.im/webp-social/moments-f6eacdbc7a1fb36e76a19f172ade8ec9.webp)

米国債の中長期金利が持続的に上昇し、期限プレミアムの上昇が市場の債務危機に対する価格付けを反映している

米国債利回り曲線は、過去1週間で長期金利が引き続き上昇していることを示しています。10年物国債を例に挙げると、約20ベーシスポイント上昇し、米国債の熊市がさらに深刻化しています。国債利回りの上昇は、ブルーチップ株やバリュー株よりも成長株に対する圧力が大きく、その主な理由は以下の通りです:

高成長企業への影響:

安定した企業への影響:

国債の遠端金利の上昇は、暗号通貨などのテクノロジー企業の時価総額に特に明らかな影響を与えています。重要なのは、利下げの背景の中で、国債の遠端金利が上昇した核心的な理由を特定することです。

国債名目利率計算モデルは次のとおりです:I = r + π + RP

ここで、Iは国債名目利率、rは実質利率、πはインフレ期待、RPは期間プレミアムを示します。実質利率は債券の実際のリターンを反映し、市場のリスク嗜好やリスク補償の影響を受けません。πは通常、CPIまたはTIPSの利回りを通じて観察されます。期間プレミアムRPは投資家の金利リスクに対する補償を反映しています。

前文分析表明、短期内アメリカ経済は堅調に発展しており、インフレ期待に明らかな上昇は見られません。したがって、実質金利とインフレ期待は名目金利上昇を促す主要な要因ではなく、問題は期間プレミアムに焦点を当てています。

! 【「トランプ・クォート」の開会式が正式終了:タームプレミアム上昇の観点から見た「債務危機」の市場価格はどうなっているのか? ](https://img-cdn.gateio.im/webp-social/moments-de7acae98215dccc1d0ea2338175554f.webp)

期限プレミアムを観察するために、私たちは二つの指標を選択しました:ACMモデルによって推定されたアメリカ国債の期限プレミアムレベルと、メリルリンチ米国債オプションのボラティリティ(MOVE指標)です。データは、10年物国債の期限プレミアムが明らかに上昇しており、これはアメリカ国債の利回りが上昇する主要な要因であることを示しています。最近のMOVE指標は大きな変動がなく、市場は短期金利の変動リスクに対して鈍感であり、連邦準備制度の潜在的な政策変更に対して明確なリスクプライシングを行っていません。

期限プレミアムが持続的に上昇しており、これは中長期的なアメリカ経済の発展に対する市場の懸念を反映しており、主に財政赤字の問題に集中しています。したがって、市場はトランプ政権の発足後に起こる可能性のある債務危機リスクを織り込んでいます。

! 【「トランプ・クォート」の開会式が正式終了:タームプレミアム上昇の観点から見た「債務危機」の市場価格はどうなっているのか? ](https://img-cdn.gateio.im/webp-social/moments-554cf0ab1ce4cba8fd94d47fc0240820.webp)

今後しばらくの間、政治情報や利害関係者の見解が債務リスクに与える影響に注目することは、リスク資産市場の動向を判断するのに役立ちます。例えば、トランプ氏がアメリカの国家経済緊急事態への移行を検討していると主張していることは、関税政策に影響を与える可能性がありますが、財政収入には正の効果があるため、影響はそれほど大きくないかもしれません。それに対して、減税法案の推進や政府支出の削減の方が注目すべき重要な争点です。

! 【「トランプ・クォート」の開会式が正式終了:タームプレミアム上昇の観点から見た「債務危機」の市場価格はどうなっているのか? ](https://img-cdn.gateio.im/webp-social/moments-17df5a179b1cda58a37c9a5b92ef33df.webp)