**PayPal はステーブルコインに注目**8月8日は縁起の良い日です。決済大手PayPalは、送金や決済における暗号通貨の応用を促進するため、米ドルのステーブルコインPayPal USD(PYUSD)を正式に開始したと発表した。これはまた、暗号化されたステーブルコイン分野に参入する最初の米国の大手金融機関でもある。PayPalによると、PYUSDは米ドル預金、米国短期国債、および同様の現金同等物によって100%裏付けられており、これらは1:1の比率で米ドルと交換でき、Paxos Trust Companyによって発行されます。これは米ドルに固定されており、米国の PayPal 顧客が徐々に利用できるようになる予定です。イーサリアム ブロックチェーン上で発行された ERC-20 トークンとして、トークンは PayPal ネットワーク外の互換性のあるサードパーティのウォレットに転送することもできます。なぜますます多くの大企業がステーブルコインに注目し始めているのでしょうか?安定通貨は本当に合法的にお金を稼ぐのに適したビジネスなのでしょうか?この記事では、ホンリン弁護士がお話しします。皆様に本事業をよりわかりやすくご理解いただくために、以下の観点から進めてまいります。※安定通貨の分類と原則※ステーブルコインの収益源とコスト構造* USDT 会社はどれくらいの利益を上げていますか?この記事の関連内容はコミュニケーションとディスカッションのみを目的としており、投資アドバイスを構成するものではないことに注意してください。通貨サークルにはリスクがあるため、Uを購入する場合は注意が必要です。**安定通貨の分類と原則**ステーブルコインは、安定した価値を維持しようとする暗号通貨であり、法定通貨、商品、またはその他の暗号通貨に固定することができます。安定通貨の目的は、暗号通貨市場の価格変動の問題を解決し、安定した信頼性の高い便利な支払い手段と価値保管ツールを提供することです。2023 年 5 月 12 日の時点で、世界には 24,071 の暗号化デジタル通貨が存在し、市場価値の総額は 11 億 1,700 万米ドルであり、ステーブルコインの市場価値の総額は約 1,318 億米ドルで、暗号化デジタル通貨の約 11.84% を占めています。市場。▲ステーブルコインTOP9時価チャート(coingecko)さまざまな安定化メカニズムに従って、ステーブルコインは 3 つのカテゴリに分類できます。※住宅ローン型安定通貨:法定通貨や商品、その他の仮想通貨など、一定の価値の資産を担保にして発行される安定通貨。担保付きステーブルコインは、法定通貨担保と暗号通貨担保にさらに分類できます。法定通貨担保ステーブルコインとは、法定通貨を指定の銀行口座または保管機関に入金することで、対応する枚数のステーブルコインを1:1の比率で発行するものです。このようなステーブルコインは、USDT、GUSD、PAX などを表します。暗号通貨担保ステーブルコインは、暗号通貨をスマートコントラクトにロックすることにより、過剰担保された方法でステーブルコインを発行します。ステーブルコインの代表としては、DAI、sUSDなどが挙げられます。※アルゴリズム安定通貨:担保資産を持たずに、アルゴリズムによって需要と供給を調整することで価格の安定を維持する通貨。アルゴリズム ステーブルコインは、シングル トークン アルゴリズムとマルチ トークン アルゴリズムにさらに分類できます。シングルトークンアルゴリズム安定通貨は、各トークンの供給量を調整することで価格に影響を与え、価格が目標価格より高い場合はトークンを追加発行し、価格が目標価格より低い場合はトークンを減額します。このようなステーブルコインの代表としては、AMPL などが挙げられます。マルチトークンアルゴリズムのステーブルコインは、通常、ステーブルトークン、株式トークン、債券トークンの 3 つの役割を持つ、さまざまな機能を持つトークンを導入することで価格バランスを実現します。価格が目標価格より高い場合、システムは株式トークン所有者に追加の安定トークンを発行し、価格が目標価格より低い場合、システムは債券トークン所有者から安定トークンを買い戻します。ステーブルコインの代表としては、Basis、ESD、BACなどが挙げられます。※ハイブリッド安定通貨:住宅ローンとアルゴリズムの特徴を組み合わせた安定通貨で、一部の資産は担保として使用され、一部のアルゴリズムは需要と供給の調整に使用されます。ハイブリッド ステーブルコインは、システムの安定性と回復力を高めるための、暗号通貨担保ステーブルコインに基づく株式トークンと債券トークンの導入として見ることができます。この種の安定通貨の代表としてはFRAXなどが挙げられる。ステーブルコイン市場では、上位5つのステーブルコイン、すなわちTether USDT、USD Coin USDC、Binance USD BUSD、DAI、TrueUSD TUSDが96%以上を占めました。▲ステーブルコインの株価(コイン時価総額)の比較発展傾向の観点から見ると、ステーブルコイン市場は次のような特徴を示します。※二本足での競争状況。集中型ステーブルコインの分野では、USDTとUSDCは高い市場シェア、ユーザーベース、パートナーを持っているため、覇権を争う2人のヒーローの状況を形成することになる。分散型ステーブルコインの分野では、DAIとFRAXがともに強力な技術的優位性、コミュニティサポート、エコロジー構築を備えているため、今後もリードし続けるだろう。* 規制圧力が上昇します。ステーブルコインの影響力が拡大し続けるにつれ、各国政府や規制当局はステーブルコイン、特に集中型ステーブルコインの発行者や運営者に対する監督を強化することになる。これには、財務リスクや法的紛争を回避するために、ステーブルコインがより高い透明性、セキュリティ、コンプライアンスを提供することが必要になります。※革新的なモデルが続々登場。市場の変化やユーザーのニーズに応えて、ステーブルコインは安定性、効率性、持続可能性を向上させるために新しいデザインやモデルを導入し続けます。たとえば、一部のステーブルコインは、変動性、流動性、参加に対する抵抗力を高めるために、多様な担保、動的な調整メカニズム、インセンティブを採用しています。* アプリケーションシナリオは拡大し続けます。ステーブルコインは、国境を越えた支払い、分散型金融、デジタルアイデンティティ、社会的影響力など、より多くの分野やシナリオで役割を果たすことになります。これにより、ステーブルコインと他の暗号通貨、伝統的な金融、実体経済との統合と相互作用が促進されます。▲主要ステーブルコインの比較表(TokenInsight 20)**ステーブルコインの収益源とコスト構造**営利企業が儲かるかどうかは、その主な収入源とコスト構造によって決まり、ステーブルコインの種類が異なれば、収益方法やリスク要因も異なります。一般的に、ステーブルコインの収入源は次のように要約できます。※IOUモーゲージ:法定通貨担保ステーブルコインの主な収入源であり、ユーザーが預けた法定通貨を投資や融資に利用して利息収入を得る仕組みです。例えば、USDTの発行会社であるテザーは、安定した収益を得るために、ユーザーが預けたドルを米国債などの低リスク資産の購入に利用していると主張している。* シニョリッジ: これはアルゴリズム ステーブルコインの主な収入源です。つまり、ステーブルコインが発行または破棄されるときに、一定の割合の手数料がユーザーに請求されます。たとえば、Basis の発行者は、追加のステーブルコインが発行されるたびに、一定の割合のシニョレッジを株式トークン所有者に請求します。※安定化手数料:仮想通貨担保ステーブルコインの主な収入源であり、年換算手数料の一定割合がステーブルコイン生成の対価としてユーザーに請求されます。たとえば、DAI の発行者は一定の割合の安定化手数料をユーザーに請求します。安定化手数料は市場の状況に応じて動的に調整され、最終的には株式トークン所有者に割り当てられます。* 清算ペナルティ:これは、仮想通貨担保ステーブルコインの二次的な収入源です。つまり、ユーザーの住宅ローン資産の価値が清算ラインを下回った場合、その代金として一定割合の罰金がユーザーに請求されます。清算。たとえば、DAI の発行者はユーザーに 13% の清算ペナルティを請求し、最終的には株式トークン所有者に分配されます。* 取引手数料: これは、あらゆるタイプのステーブルコインの収入源となる可能性があります。つまり、ユーザーがステーブルコインを使用して送金または支払いを行う場合、一定の割合の手数料がユーザーに請求されます。たとえば、USDC の発行者はユーザーに 0.1% の取引手数料を請求します。ステーブルコインのコスト構造には主に次のようなものがあります。* コンプライアンスコスト: これは、法定通貨担保ステーブルコインの主なコスト、つまり、さまざまな規制地域の要件を満たすために実行する必要があるさまざまな作業です。たとえば、GUSD や PAX などの準拠したステーブルコインをニューヨーク州で運用するには、米国金融サービス省 (NYDFS) が発行した BitLicense が必要です。* 保管コスト: これは、法定通貨を担保にしたステーブルコインの二次コストであり、法定通貨を銀行または保管機関に預ける際に支払う必要がある手数料です。たとえば、USDT などの非準拠のステーブルコインは、正式な銀行チャネルを使用できないため、法定通貨をオフショア銀行や信託会社、その他の機関に預けることしかできず、高額な保管コストがかかります。* セキュリティコスト: これは、暗号通貨担保ステーブルコインとアルゴリズムステーブルコインの主なコスト、つまり、システムのセキュリティを確保するために実行する必要があるさまざまな作業です。たとえば、DAI や Basis などのプロジェクトには、コード監査、スマート コントラクト保険、ハッカー報奨金などの措置が必要であり、相応のリスクを負います。**USDT ステーブルコインはどれくらい収益性がありますか? **ここまで基礎を固め、ステーブルコインの収入源とコスト構造を理解したところで、記事冒頭の質問に戻り、市場価値最大のステーブルコイン発行者であるテザーを例に、どれだけ収益性が高いかを見てみましょう。彼らです。▲USDT循環図上の図からわかるように、USDT の発行および流通プロセスは次のステップに分割できます。ステップ 1: ユーザーはテザー会社の銀行口座に米ドルを入金します。ステップ2: テザー会社はユーザーのテザーアカウントを作成し、入金された米ドルに対応するデジタル通貨をアカウントに入れます。ステップ 3: ユーザーは取引所または店頭市場を通じて USDT を取引できます。ステップ 4: ユーザーは USDT をテザーに返し、法定通貨を引き換えます。ステップ 5: テザーは USDT を破棄し、USD をユーザーの銀行口座に返します。これにより、発行、取引、流通、リサイクルの完全な循環チェーンが形成されます。ether社が発表した2023年第1四半期の営業データによる。 USDTの発行額は660億ドルから820億ドル以上に増加した。インフレ対策のための連邦準備理事会の利上げに伴い、テザーは米国債を大量に購入しており、準備資産に占める米国債は530億ドル以上(64%以上)を占めているが、2021年にはこの比率はわずか2.94倍となっている。 %。図: 第 1 四半期のテザーの資産準備金図: テザーの 2021.5 準備資産このような大きな変更の理由は、テザーが国を守りたいからではなく、米国の債務によって生成される利子 (5%) がテザーにとってリスクのない金利であり、FRB の利子がテザーに与えられるためですが、テザーUSDT 保有者に 1 ペニーも支払う必要はありません。この金利差を稼ぐために使用できる準備金が 500 億米ドルであると仮定すると、この一連の操作で 25 億米ドルの収入が得られます。大金。したがって、テザーの第1四半期の純利益は14億8000万米ドルとなり、2022年第4四半期の2倍以上となった。こんなことを言うとPayPalは嫉妬しないでしょうか?**要約**ハイエクおじさんはかつて、通貨の非国有化は可能であり、国と国民に利益をもたらす良いビジネスだと言いました。しかし、貨幣鋳造の権利を持っている各国政府が、どうして貨幣鋳造の権利とこの水門の事業を放棄することができるのでしょうか?したがって、一般の営利企業が「コインの発行」を行うことは非常に困難ですが、政府が肉を食べ、スープを飲む「安定通貨」ビジネスはまだできるのです。追加の洪水救済 輸出のみ。さらに重要なことは、デジタル時代における自国通貨の通貨覇権を安定させることもできるということです。参考文献:「なぜ中国は人民元と連動した安定通貨を導入しなければならないのでしょうか? 」「USDTステーブルコインは安定しているのか?」 」「ステーブルコインは良いビジネスだ」《テザー、最新の認証報告書で第1四半期の純利益15億ドルを報告》「グローバルステーブルコイン2023の現状分析と監視」

USDT は 25 億米ドルを稼ぎ、PayPal の安定通貨は良いビジネスです

PayPal はステーブルコインに注目

8月8日は縁起の良い日です。

決済大手PayPalは、送金や決済における暗号通貨の応用を促進するため、米ドルのステーブルコインPayPal USD(PYUSD)を正式に開始したと発表した。これはまた、暗号化されたステーブルコイン分野に参入する最初の米国の大手金融機関でもある。

PayPalによると、PYUSDは米ドル預金、米国短期国債、および同様の現金同等物によって100%裏付けられており、これらは1:1の比率で米ドルと交換でき、Paxos Trust Companyによって発行されます。これは米ドルに固定されており、米国の PayPal 顧客が徐々に利用できるようになる予定です。イーサリアム ブロックチェーン上で発行された ERC-20 トークンとして、トークンは PayPal ネットワーク外の互換性のあるサードパーティのウォレットに転送することもできます。

なぜますます多くの大企業がステーブルコインに注目し始めているのでしょうか?安定通貨は本当に合法的にお金を稼ぐのに適したビジネスなのでしょうか?この記事では、ホンリン弁護士がお話しします。

皆様に本事業をよりわかりやすくご理解いただくために、以下の観点から進めてまいります。

※安定通貨の分類と原則 ※ステーブルコインの収益源とコスト構造

この記事の関連内容はコミュニケーションとディスカッションのみを目的としており、投資アドバイスを構成するものではないことに注意してください。通貨サークルにはリスクがあるため、Uを購入する場合は注意が必要です。

安定通貨の分類と原則

ステーブルコインは、安定した価値を維持しようとする暗号通貨であり、法定通貨、商品、またはその他の暗号通貨に固定することができます。安定通貨の目的は、暗号通貨市場の価格変動の問題を解決し、安定した信頼性の高い便利な支払い手段と価値保管ツールを提供することです。

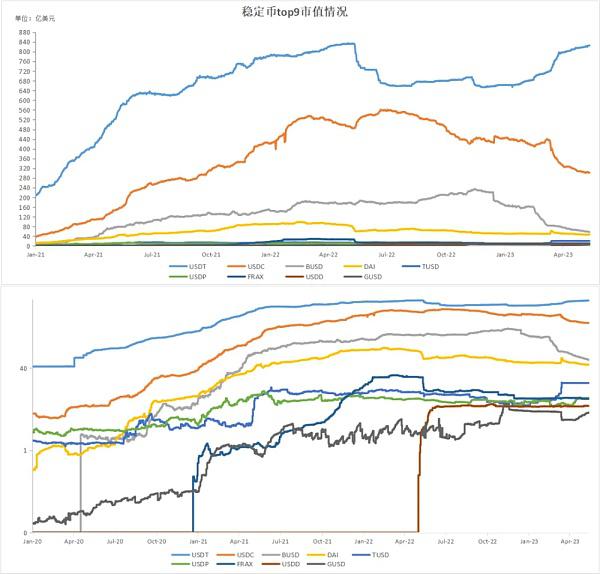

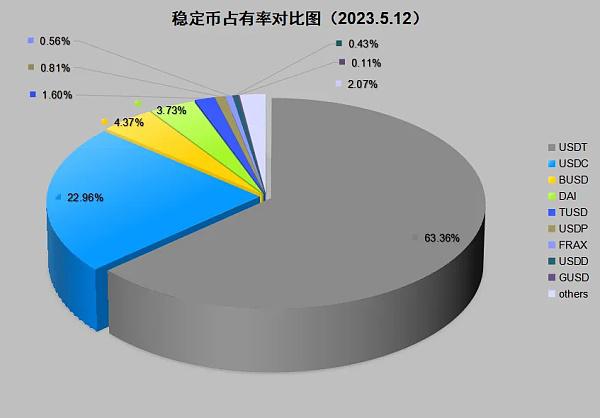

2023 年 5 月 12 日の時点で、世界には 24,071 の暗号化デジタル通貨が存在し、市場価値の総額は 11 億 1,700 万米ドルであり、ステーブルコインの市場価値の総額は約 1,318 億米ドルで、暗号化デジタル通貨の約 11.84% を占めています。市場。

▲ステーブルコインTOP9時価チャート(coingecko)

さまざまな安定化メカニズムに従って、ステーブルコインは 3 つのカテゴリに分類できます。

※住宅ローン型安定通貨:法定通貨や商品、その他の仮想通貨など、一定の価値の資産を担保にして発行される安定通貨。担保付きステーブルコインは、法定通貨担保と暗号通貨担保にさらに分類できます。法定通貨担保ステーブルコインとは、法定通貨を指定の銀行口座または保管機関に入金することで、対応する枚数のステーブルコインを1:1の比率で発行するものです。このようなステーブルコインは、USDT、GUSD、PAX などを表します。暗号通貨担保ステーブルコインは、暗号通貨をスマートコントラクトにロックすることにより、過剰担保された方法でステーブルコインを発行します。ステーブルコインの代表としては、DAI、sUSDなどが挙げられます。 ※アルゴリズム安定通貨:担保資産を持たずに、アルゴリズムによって需要と供給を調整することで価格の安定を維持する通貨。アルゴリズム ステーブルコインは、シングル トークン アルゴリズムとマルチ トークン アルゴリズムにさらに分類できます。シングルトークンアルゴリズム安定通貨は、各トークンの供給量を調整することで価格に影響を与え、価格が目標価格より高い場合はトークンを追加発行し、価格が目標価格より低い場合はトークンを減額します。このようなステーブルコインの代表としては、AMPL などが挙げられます。マルチトークンアルゴリズムのステーブルコインは、通常、ステーブルトークン、株式トークン、債券トークンの 3 つの役割を持つ、さまざまな機能を持つトークンを導入することで価格バランスを実現します。価格が目標価格より高い場合、システムは株式トークン所有者に追加の安定トークンを発行し、価格が目標価格より低い場合、システムは債券トークン所有者から安定トークンを買い戻します。ステーブルコインの代表としては、Basis、ESD、BACなどが挙げられます。 ※ハイブリッド安定通貨:住宅ローンとアルゴリズムの特徴を組み合わせた安定通貨で、一部の資産は担保として使用され、一部のアルゴリズムは需要と供給の調整に使用されます。ハイブリッド ステーブルコインは、システムの安定性と回復力を高めるための、暗号通貨担保ステーブルコインに基づく株式トークンと債券トークンの導入として見ることができます。この種の安定通貨の代表としてはFRAXなどが挙げられる。

ステーブルコイン市場では、上位5つのステーブルコイン、すなわちTether USDT、USD Coin USDC、Binance USD BUSD、DAI、TrueUSD TUSDが96%以上を占めました。

▲ステーブルコインの株価(コイン時価総額)の比較

発展傾向の観点から見ると、ステーブルコイン市場は次のような特徴を示します。

※二本足での競争状況。集中型ステーブルコインの分野では、USDTとUSDCは高い市場シェア、ユーザーベース、パートナーを持っているため、覇権を争う2人のヒーローの状況を形成することになる。分散型ステーブルコインの分野では、DAIとFRAXがともに強力な技術的優位性、コミュニティサポート、エコロジー構築を備えているため、今後もリードし続けるだろう。

▲主要ステーブルコインの比較表(TokenInsight 20)

ステーブルコインの収益源とコスト構造

営利企業が儲かるかどうかは、その主な収入源とコスト構造によって決まり、ステーブルコインの種類が異なれば、収益方法やリスク要因も異なります。一般的に、ステーブルコインの収入源は次のように要約できます。

※IOUモーゲージ:法定通貨担保ステーブルコインの主な収入源であり、ユーザーが預けた法定通貨を投資や融資に利用して利息収入を得る仕組みです。例えば、USDTの発行会社であるテザーは、安定した収益を得るために、ユーザーが預けたドルを米国債などの低リスク資産の購入に利用していると主張している。

ステーブルコインのコスト構造には主に次のようなものがあります。

**USDT ステーブルコインはどれくらい収益性がありますか? **

ここまで基礎を固め、ステーブルコインの収入源とコスト構造を理解したところで、記事冒頭の質問に戻り、市場価値最大のステーブルコイン発行者であるテザーを例に、どれだけ収益性が高いかを見てみましょう。彼らです。

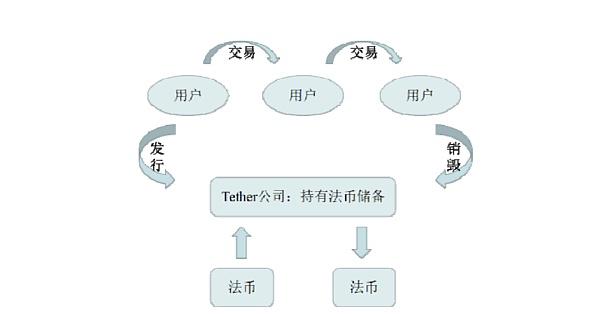

▲USDT循環図

上の図からわかるように、USDT の発行および流通プロセスは次のステップに分割できます。

ステップ 1: ユーザーはテザー会社の銀行口座に米ドルを入金します。

ステップ2: テザー会社はユーザーのテザーアカウントを作成し、入金された米ドルに対応するデジタル通貨をアカウントに入れます。

ステップ 3: ユーザーは取引所または店頭市場を通じて USDT を取引できます。

ステップ 4: ユーザーは USDT をテザーに返し、法定通貨を引き換えます。

ステップ 5: テザーは USDT を破棄し、USD をユーザーの銀行口座に返します。

これにより、発行、取引、流通、リサイクルの完全な循環チェーンが形成されます。

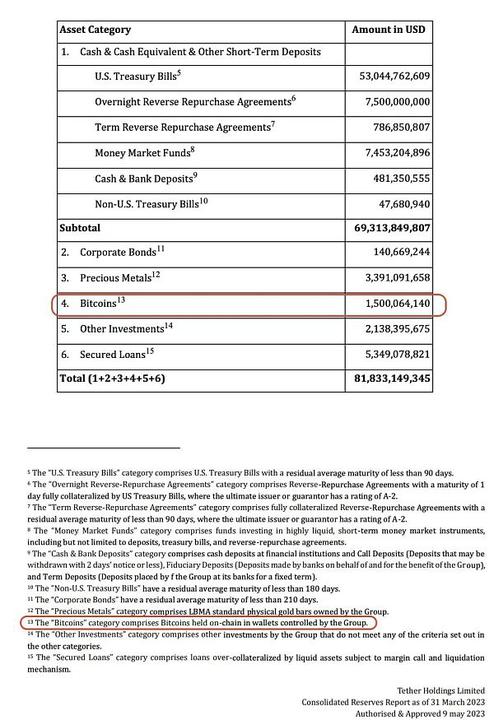

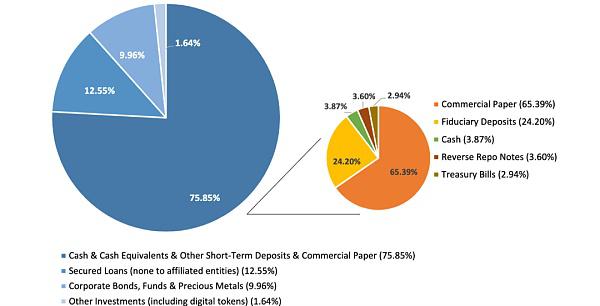

ether社が発表した2023年第1四半期の営業データによる。 USDTの発行額は660億ドルから820億ドル以上に増加した。インフレ対策のための連邦準備理事会の利上げに伴い、テザーは米国債を大量に購入しており、準備資産に占める米国債は530億ドル以上(64%以上)を占めているが、2021年にはこの比率はわずか2.94倍となっている。 %。

図: 第 1 四半期のテザーの資産準備金

図: テザーの 2021.5 準備資産

このような大きな変更の理由は、テザーが国を守りたいからではなく、米国の債務によって生成される利子 (5%) がテザーにとってリスクのない金利であり、FRB の利子がテザーに与えられるためですが、テザーUSDT 保有者に 1 ペニーも支払う必要はありません。この金利差を稼ぐために使用できる準備金が 500 億米ドルであると仮定すると、この一連の操作で 25 億米ドルの収入が得られます。大金。

したがって、テザーの第1四半期の純利益は14億8000万米ドルとなり、2022年第4四半期の2倍以上となった。こんなことを言うとPayPalは嫉妬しないでしょうか?

要約

ハイエクおじさんはかつて、通貨の非国有化は可能であり、国と国民に利益をもたらす良いビジネスだと言いました。しかし、貨幣鋳造の権利を持っている各国政府が、どうして貨幣鋳造の権利とこの水門の事業を放棄することができるのでしょうか?したがって、一般の営利企業が「コインの発行」を行うことは非常に困難ですが、政府が肉を食べ、スープを飲む「安定通貨」ビジネスはまだできるのです。追加の洪水救済 輸出のみ。さらに重要なことは、デジタル時代における自国通貨の通貨覇権を安定させることもできるということです。

参考文献:

「なぜ中国は人民元と連動した安定通貨を導入しなければならないのでしょうか? 」

「USDTステーブルコインは安定しているのか?」 」

「ステーブルコインは良いビジネスだ」

《テザー、最新の認証報告書で第1四半期の純利益15億ドルを報告》

「グローバルステーブルコイン2023の現状分析と監視」